杏彩体育·官方网站 - 滚针轴承、圆柱滚子轴承专业制造商,国家高新技术企业

全国咨询热线:

0531-84586896

新闻资讯

新闻资讯 行业动态

行业动态随着百家网点的建设,NJ银行银行网点数量已经开设达280+,但从客户旅程角度来看,部分网点存在客户等待时间较长的问题,通过数据分析、现场调研等方式发现NJ银行在网点运营管理在人、事、物方面的三大痛点问题,统一制定解决方案并实施改善。

本项目根据高效协同原则与降本增效原则,立求在不增加运营成本的前提条件下进行改进,通过盘活现有人力资源,使“资源”与“需求”相匹配,以提升人力资源利用效率。探索解决方案的思路:一是明确业务需求测量标准,二是明确人力效能的测量标准,三是针对业务需求的科学预测,四是实现“资源池”调度管理。

本项目以客户旅程视角出发,主要体现在厅堂排队与柜面业务办理两个场景。随着科技的发展,越来越多的业务操作向厅堂内运营设备渠道转移,柜面则主要负责受理复杂业务或交付后台集中处理。本项目根据优体验原则与数据驱动原则,通过对于核心指标TOP5数据的跟踪找出问题产生的原因,再根据实际业务场景,提出规范厅堂服务流程与优化柜面业务流程的具体方案。

本项目根据优体验原则、数据驱动原则与降本增效原则,结合全行网点实际情况,提出数字化管理能力提升、运营设备资源配置、运营设备报修与应急三个方面的解决方案。

基于历史数据对未来的业务需求量进行预测,实现对网点人力资源进行合理配置与灵活调度,避免不必要的浪费。

本项目使用XGBoost算法对网点业务量进行预测的模型试验。XGBoost(eXtreme Gradient Boosting)算法是一种基于梯度提升决策树(Gradient Boosting Decision Tree, GBDT)的集成学习算法,具有高效性、准确性、灵活性、正则化、并行处理等优点,在许多数据科学竞赛和实际应用中都取得了优异的成绩,被广泛应用于分类、回归等问题,如房价预测、信用评估、疾病诊断等领域。

本次研究以历史数据为基础,构建旨在预测网点业务量与到店客户数据的模型。在模型构建过程中,项目组精心挑选一系列特征变量,其中包括时间特征(如星期、月份、周序数、节假日标识、月序数等)、序列特征(例如近8天经折算后的总业务量变动序列、近8天排队人数变动序列、如业务高峰期的波动情况、到期产品因素等)。在模型训练阶段,我们实施了动态调整模型参数的策略,以期达到最优化的预测性能,从而确保预测结果的准确性和可靠性。

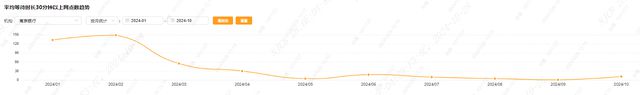

平均等待时长是某网点当日客户排队总时长的平均值,反应该网点客户排队管理的基础水平,若该数值在30分钟以上,我们将该网点当日服务质量设定为“不良”,再除以当月全行网点营业天数合计值,得出“不良率”。

以全行286个网点每月营业平均20个工作日计算(共5720天),系统测量结果显示,2024年1月共有133次不良,不良率约为2.33%;2024年2月共有149次不良,不良率约为2.6%。经过七个月的研究与优化,该指标下降幅度超过三倍,厅堂服务效能与客户体验提升明显。系统测量结果显示,2024年8月共有5次不良,不良率下降至约0.087%;2024年9月共有1次不良,不良率下降至约0.017%。

排队超时个人客户数是指在网点排队等待超过30分钟的个人客户数量的绝对值,反应该网点个人客户排队不良体验的严重程度。

系统测量结果显示,2024年1月等待时长超过30分钟以上的个人客户等待超时率约为8.7%;2024年2月等待时长超过30分钟以上的个人客户等待超时率约为9.85%。

经过七个月的研究与优化,该指标下降幅度超过三倍,厅堂服务效能与客户体验提升明显。系统测量结果显示,2024年8月等待时长超过30分钟的个人客户等待超时率下降至2.67%;2024年9月等待时长超过30分钟的个人客户等待超时率下降至4.09%。

排队超时对公客户数是指在网点排队等待超过30分钟的客户数量的绝对值,反应该网点对公客户排队不良体验的严重程度。

系统测量结果显示,2024年1月等待时长超过30分钟的对公客户等待超时率约为11.03%;2024年2月等待时长超过30分钟的对公客户等待超时率约为9.17%。

经过七个月的研究与优化,该指标下降幅度超过三倍,厅堂服务效能与客户体验提升明显。系统测量结果显示,2024年8月等待时长超过30分钟的对公客户等待超时率约为2.73%;2024年9月等待时长超过30分钟的对公客户等待超时率约为3.68%。

当前,随着国际局势的变化与科学技术的发展,我国经济面临前所未有的挑战,人口老龄化、全民消费降级等社会现象使得国内企业多以“降本增效”作为现阶段的主要经营策略,将之作为决定成败的关键,希望能够通过该经营策略渡过 “寒冬”,带领企业“活下去”。但是,很多企业 “降本增效”并未取得预期的效果,最根本的原因是在“降本增效”的同时忽略了客户体验度和服务质量。

针对这个问题,需要以客户为中心,从客户体验出发分析“降本”和“增效”。关于“降本”,商业银行究竟需要降压的是什么成本?有的企业为了降低成本就降薪裁员或是缩减生产成本、克扣员工福利、节衣缩食,最终导致的结果很可能是员工的忠诚度下降、产能的全面下滑与客户的大量流失;另一方面,“增效”又是需要投入资源的,很简单的道理,凡事一定要有付出才会有回报,前期进行一些必要的投入才能在未来产生相对应的收益,很多企业把生产上的成本节省掉了,实际上是拖累了正常的经营,使企业更加无力创新,离“增效”之路渐行渐远。

“降本”和“增效”看似是一对矛盾的课题,鱼与熊掌不能兼得,但通过本次项目的顺利落地,我们可以得出结论,要想同时实现“降本”与 “增效”并非无计可施,可以从以下两个方面进行优化与创新。

一是“流程优化”,只有通过“流程优化”避免不必要的浪费,才能实现企业服务成本、沟通成本、管理成本的下降。近年来,南京银行在流程管理委员会的牵头带领下,在“业务流程”的优化上有了长足的进步,比如通过预约预处理、户立达、预制菜等流程优化方案,或是投产远程智能柜台、现金智能柜台等智能化设备,充分利用机器替代人工,大幅提升了业务办理效率,实现客户体验的提升。二是“管理创新”,通过以“资源调度”为核心的动态管理模式,让人力资源与生产任务相匹配,释放更多生产力以提升产能。比如网点综合柜员,我们之前的方法按照网点规模来配,但是每个网点的生产任务体量存在差异,也就造成了某些网点业务量大、人员不够用,而有些网点业务量小、人员闲置的情况。通过“资源调度”不但可以消除这种资源浪费,更能够释放更多柜面人员走出柜台、走入厅堂或走上营销岗位,释放更大的潜力、创造更多的可能性。

同时,笔者认为以上方法需要匹配相对应的辅助管理手段才能发挥出最大效能。一是员工培训,企业要针对员工当下工作场景所需要的的业务技能,通过培训、辅导、师徒制等方式把员工的能力切实提升上去,实现一人多岗、能内能外,提升整体工作效率与工作质量;二是部门协同,企业要通过360考评、交叉考评、KPI等管理机制打破部门间的沟通壁垒、提升部门协同效率、减少沟通成本与管理成本;三是量化目标,企业需要给员工定立量化目标,如销售额、业务量等指标,将企业的目标与个人的目标形成实质的绑定,以目标为导向调动员工的积极性、激发员工的潜能。四是资源投入结构调整,企业应把资源倾斜投放于更加值得投资的骨干员工,才能够起到相互激励、相互学习、相互带动的正向作用。

更多金融科技案例和金融数据智能优秀解决方案,请在数字金融创新知识服务平台-金科创新社案例库、选型库查看。